個人事業主として起業する際に必要なものはどんなことでしょうか。

いざ起業するとなると、どんな準備が必要なのかが不安ですね。

本記事では、起業前に必要なことを中心に紹介していきますが、起業後にも大事なことがありますので、ぜひ参考下さい。

個人事業主が起業する前に必要なものとは

個人事業主が起業する際に、事前に必要な準備について紹介します。

知っておくことで慌てずに計画的に準備を進めていくことができます。

起業前にはいろいろやることがありますので、必要なものを列挙していきます。

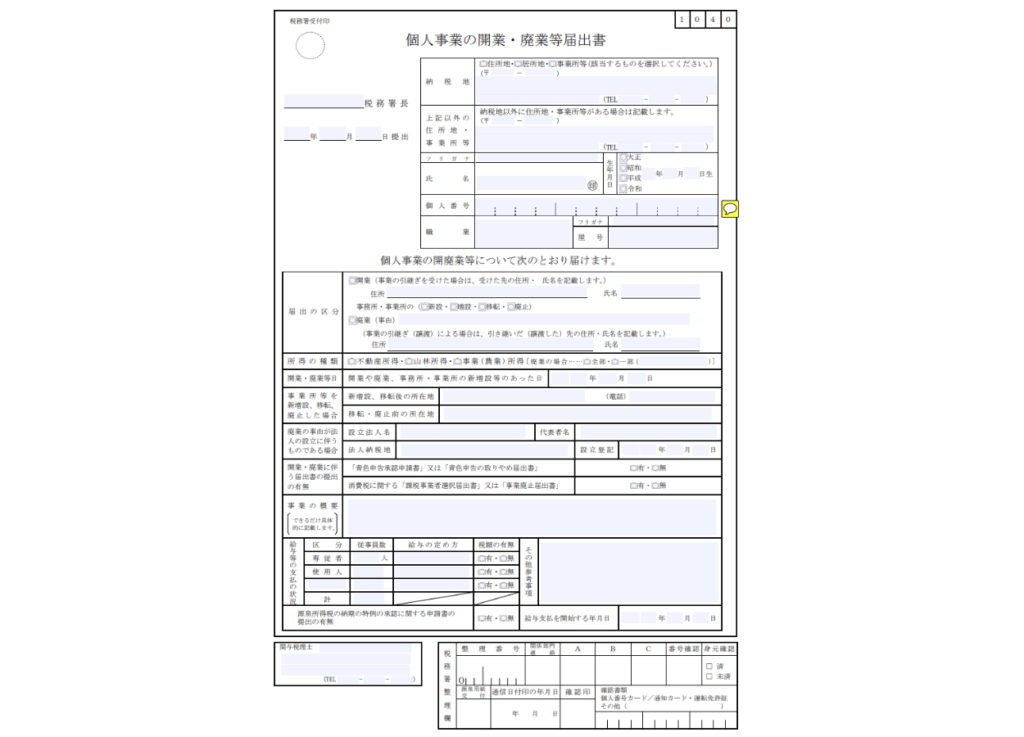

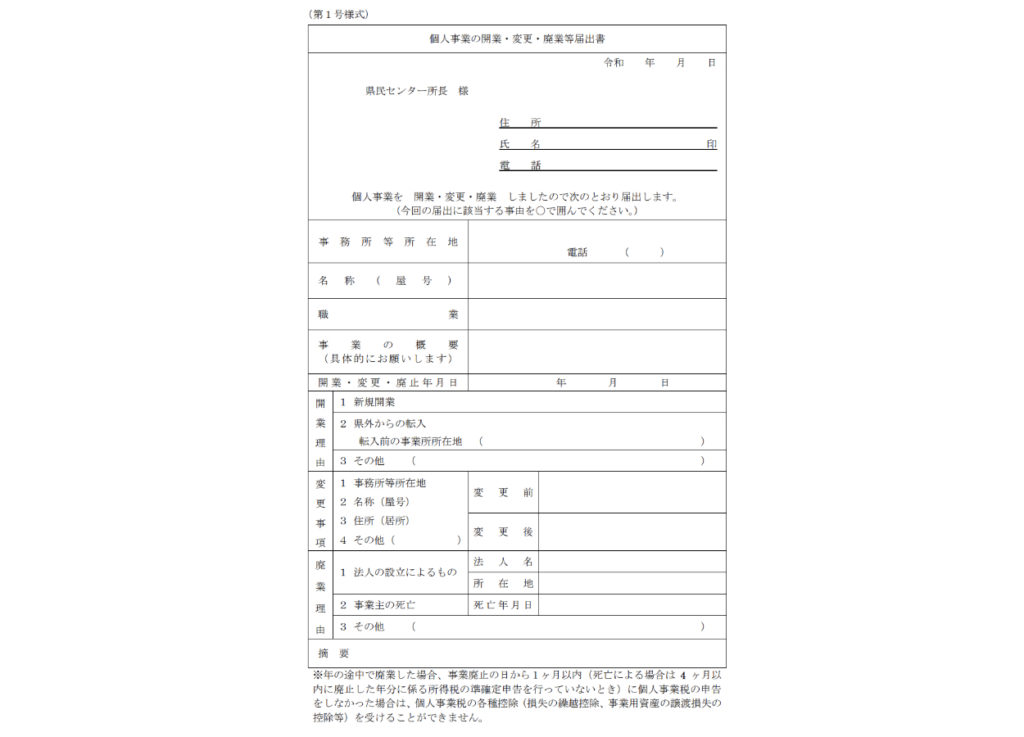

開業から1ヶ月以内:開業届を提出する

まず、「開業届」ですが、開業から1ヶ月までに税務署に出します。

税務署に行くか、もしくは国税庁のホームページで書類を取得して税務署に郵送もしくは提出します。

記載する項目は、割と簡単ですので意外と楽に提出できます。

必ず出さなければならないというものではありませんが、原則として提出するのがおすすめです。

どんな起業をするにしても、開業届を出すようにし、例えばインターネットでの起業や自宅を活用しての起業の場合にも届けを出します。

また、意外と知られていませんが、開業届は開業前に出してもよくなっています。

開業後は忙しくなりますので、いろいろ決まった時期を見計らって開業1ヶ月前などに事前に出すのもいい方法です。

※.屋号名は開業してからでも変更可能です。

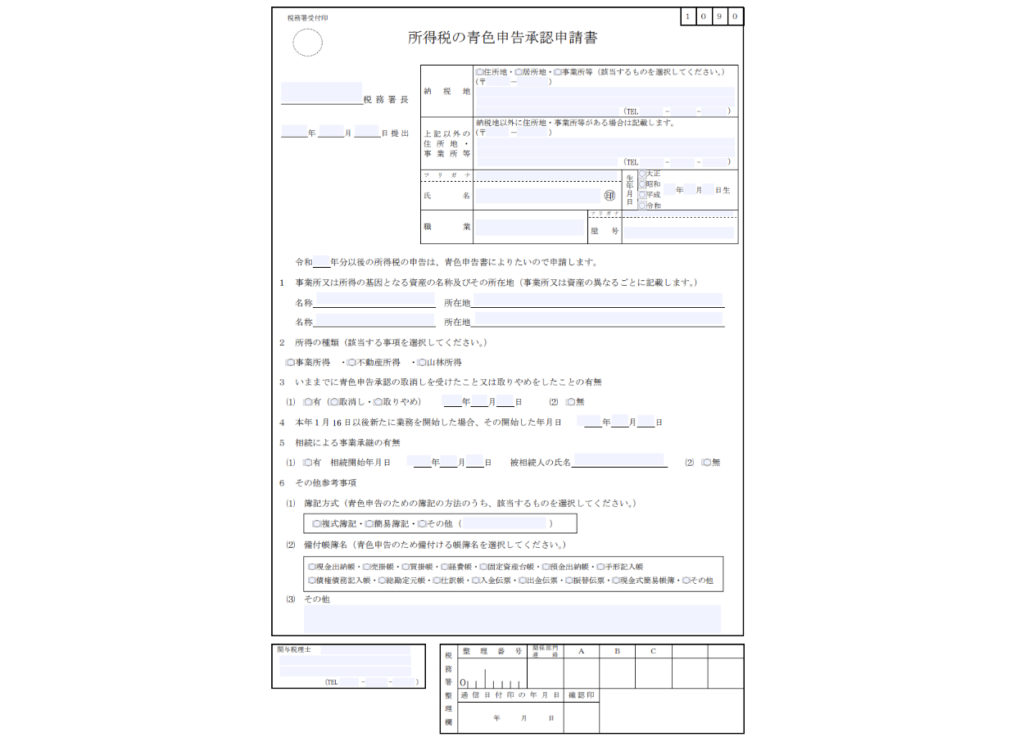

開業から2ヶ月以内: 青色申告承認申請書

開業届と一緒に出したいのが「 青色申告承認申請書」です。

開業届を出すことによって青色申告を受けられるのがメリットですので、「青色申告承認申請書」も税務署に同じく出すようにするといいでしょう。

提出期限は開業から2ヶ月以内です。

青色申告をすることで、特別控除が最高65万円受けられるメリットがあります。

白色申告と2通りの申告がありますが、個人事業ではできれば、青色申告をするのがおすすめです。

開業から15日〜1ヶ月以内:事業開始等申告書(個人事業税)

「事業開始等申告書(個人事業税)」についても都道府県事務所、県庁に出向いて書類をもらうか、ダウンロードして提出必要があります。

各地域の自治体によって異なりますが、開業15日以内もしくは1ヶ月以内に提出します。

個人事業税の場合は、所得(売上-必要経費)が290万円を超えると課税されます。

開業届、青色申告、事業開始申告書などについては、以下の記事で詳しくまとめていますのでご覧下さい。

自己資金で開業資金の30%は貯めておきたい!

個人事業主として起業する際の自己資金については、計画的に準備しておくことが必要です。

準備としては、開業資金としてまずどのくらい必要なのかを試算しておきましょう。

- 店舗取得費や設備費

- 店舗の内装や外装の工事費、電気・ガスなどの工事

- 飲食店の場合厨房や調理器具、家具備品

など、業種や業態によって異なりますが、開業費だけでも様々なものが必要となります。

飲食店の場合は、ラーメン店で1,400万円ほど、軽食のカフェで600万円ほどかかります。

それらのできれば、30%位の自己資金を貯めるのがおすすめ方法です。

また、できるならば親や親戚、友人、出資してくれる人がいないかを探してみるのもおすすめです。

事業のコンセプトや事業計画をしっかり作った上で、融資してくれるよう早めにお願いしてみるといいでしょう。

共同経営で誰かやってくれる人がいないかも探してみる方法もあります。

自己資金でまかなえない部分を親や親戚、友人から借りる分がいくらで、その他の融資からいくら確保できるのかを試算してみましょう。

開業資金の集まり具合で業種や業態でより資金がかからない開業を目指すよう、早めに検討します。

開業資金の借入は2~3ヶ月前までには準備開始

自己資金を貯めることができなければ、開業資金の融資を検討することも方法です。

遅くともお金が必要となる3ヶ月~2ヶ月前には、借入の準備に関しては余裕を持って始めることが必要です。

低金利で借りるならば、自己資金を10%程度貯めて、日本政策金融公庫「新創業融資制度」などを活用するのが最もおすすめです。

金利がとても低く、担保や保証人不要、返済期間が5年以上というのが嬉しい日本政府出資の融資制度となっています。

信用金庫や銀行で借りる場合は、自己資金の2倍程度しか借りられないことが多く、金利も少し高いため、借りた場合の計算もしておきましょう。

審査して融資が受けられるまでに2ヶ月程度かかりますので気を付けることが必要です。

0円の自己資金から起業することも、ネットや自宅を活用して可能ですが、商品の仕入れに資金が必要だったり、広告宣伝が必要だったりします。

自己資金はできるだけ貯めた方が後の成功にもつながりますので、貯めてから起業するのがおすすめです。

そして、開業後3ヶ月程度の運転資金まで計算して、開業費用を余分に準備しておきましょう。

開業後にすぐに収益が上がるとは限りませんので、準備が必要です。

開業資金の準備は遅くても3か月前までには準備

自己資金の準備はいつまでしなければならないのか?も考えておくといいでしょう。

大きな開業資金が主に必要となるのは、店舗を借りる時とそれ以降です。

通常3ヶ月前には、店舗を決定して外装や内装工事の設計・施工を行っていきます。

遅くてもその頃までには、できるだけ自己資金も確保しておくのがいい方法です。

開業にあたり必要な経費

開業にあたり、必要な経費には様々なものがありますが、事務備品に至るまで、開業で使った細々とした経費を、すべて「開業費」として計上していくことも大事なことです。

半年ぐらい前から、実際の開業に関わる経費が発生していきますので、しっかり領収書を取っておいて「開業費」として記帳していきます。

細々と経費が多くなり、開業までの経費が大きく膨らみますので、きちんと記帳しておくことが大切なことです。

会計ソフトを導入していれば、早めに入力しておくようにします。

あとで開業費がどのくらいかかったのかがよくわかりますのでおすすめです。

開業費が予算と比べてどうだったのかを後で振り返るといいでしょう。

おすすめの会計ソフトは、初年度1年間無料の「やよいの青色申告オンライン」を利用するのがおすすめです。

開業までの計画プランごとに必要なもの

開業までに必要なものについて、時系列で計画プランを紹介します。

個人事業主として起業するためには、自分でも計画プランを立てておくことが大切ですので下記の例を参考にして下さいね。

| 1年前 | 起業のコンセプトや事業計画を作成 |

| 6ヶ月前 | 店舗を構える場合は店舗の物件探し、開業資金の試算 |

| 5ヶ月前 | 資金の借入の準備 |

| 3ヶ月前 | 店舗取得、外装・内装工事の設計・施工開始 |

| 2ヶ月前 | 厨房設備・什器備品搬入、メニューの決定、仕入れ先の確保 |

| 1ヶ月前 | 従業員採用、広告準備、看板設置、食品衛生責任者の資格取得、保健所の営業許可申請、開業届を出す |

| 1週間前 | プレオープン |

1年前に必要なもの

開業までの計画を見ていきますと、1年前は起業のコンセプトや事業計画を作成し、起業のイメージをしっかり固めていくことが必要です。

店舗の規模、立地、売上、仕入れ、客単価、回転率、利益率、そして将来の展望計画など、起業前1年前からコンセプトを細かく練りはじめ、事業計画を作り始めます。

最初の時期に、コンセプトや事業計画をより具体的なものにすることが後からも大事なこととなっていきます。

ここに、ゆっくり時間を割くのもいいでしょう。

様々なニーズの情報や競合店の情報なども集めるのがおすすめです。

個人事業の起業では、アイデアが大事なこともありますので、他にはないアイデアやニーズを探しながら計画しましょう。

6ヶ月前頃に必要なもの

6ヶ月前になると、実際に理想の店舗を探し始めます。(店舗を構える場合)

様々な店舗を見て、競合店なども見ながら、店選びを行っていくのがおすすめです。

そして、その時点でおおよその店舗取得費用などのお見積が出ますので、開業資金の試算をし、自己資金がどのくらいで借入金がいくら必要かを明確にしていきます。

5ヶ月前からは実際に資金の借入を準備し、3ヶ月前の店舗取得や工事などに向けて資金を準備します。

3ヶ月前頃に必要なもの

3ヶ月前以降からは、店舗を実際に取得し、店舗での具体的な準備に追われていきます。

2ヶ月前に飲食店の場合は、厨房設備・什器備品の搬入、メニューの決定、仕入れ先の確保と具体的な店舗経営の準備に取り掛かります。

1ヶ月前に必要なもの

そして、1ヶ月前には従業員を採用して開店までの研修を行うなど忙しくなります。

広告や看板設置、もしくは地域へのアピールも検討する時期です。

食品衛生責任者の資格取得(調理師・栄養管理士等資格をだれかが持っていれば大丈夫です)と保健所の営業許可申請も飲食店の場合には、忘れないようにしましょう。

開業届についても、比較的余裕のある1ヶ月前などに出しておくのがいい方法です。

1週間前に必要なもの

1週間前になると、プレオープンで一度シミュレーションをしてみるのがおすすめです。

シミュレーションしてみると、足らないものがほぼ必ず出てきますので、それをチェックするためにも早めにやって揃えておくことが必要です。

3ヶ月前から様々な準備が実際の店舗で始まりますので、それまでに何を準備しなければいけないのか決めておくと割とスムーズに事が運ぶでしょう。

店舗を必要としない開業の場合

店舗を取得しない場合も、3ヶ月位前から開業準備を進めるのがおすすめです。

移動販売をするのか、自宅で営業するのかなどを決めます。

商品の仕入れ先の確保やサービスの提供の仕方を細かく決定していきます。

ネットショップを行う場合などは、豊富な商品を確保することも大切となってきます。

また、店舗を必要としない開業の場合には、広告などが大きな役割を担いますので、早めの広告計画を立てることも必要です。

まずは知ってもらうことが大切になりますので、経費を掛けてでも広告を打つことが大事なことです。

業種や業態によって0円からでも起業は可能ですが、店舗を必要としない開業の場合にも、コンセプトや事業計画を立てて、ある程度の資金を貯めてから起業することがおすすめと言えます。

事務備品で必要なもの

事務用品として必要なものもしっかり準備しましょう。

パソコン関係、会計ソフトも青色申告をするのであれば必要です。

レジ、固定電話も準備します。

最近では、レジもタブレットなどで行うなど、あまり経費をかけずに行える方法もあり、様々なことを検討してみることもできます。

印鑑は、個人の実印があれば大丈夫ですが、屋号の角印を作っておくと領収書などに押す際に便利で簡単に作れますので作っておくといいでしょう。

法人の銀行口座も開業届を出すと屋号で作れ、法人名義のカードもあると経費がわかりやすくなりますので便利です。

個人事業では、事業主の個人的なお金と事業のお金が区別しにくくなりますので、事業用の銀行口座と事業用クレジットカードを作り、しっかりお金を区別することも必要なこととなってきます。

保険加入について

起業するにあたっては、保険関係も気になりますね。

会社を退社して個人事業主となる人の場合には、「国民健康保険」へ変更する必要があります。

退職日から2週間以内に市町村役場で手続きを行うようにしましょう。

国民年金についても加入する必要がありますので手続きします。

従業員の社会保険については、業種によって5人以上の従業員を雇用している場合には、健康保険や厚生年金に加入し、個人事業主が保険料の半額を負担することになります。

飲食や情報サービス業などは除外の業種となります。

しかし、5人以上の従業員の半数以上の同意があれば、任意で健康保険や厚生年金に従業員が加入できることも知っておきましょう。

個人事業主が起業後に必要なこと

起業後も個人事業主としてやらなければいけないことがありますので、起業後に必要なこともぜひ知っておきましょう。

まず、起業前に開業届を出していない場合は、開業後の1ヶ月以内に出すようにしましょう。

確定申告は原則毎年2月16日~3月15日に

個人事業主として起業したら、まず大事なのが確定申告を行うことです。

起業したことによる所得を確定申告して納付しなければなりません。

これまでは会社勤務の場合は、会社側でやってもらっていたことですが、個人事業主ですので、原則2月16日~3月15日(※年度によって多少の変更有)の確定申告の時期に税務署に申告と納付に行く必要があります。

青色申告をして特別控除を受けたい人は、開業届と青色申告承認申請書(開業から2ヶ月以内)を出すのを忘れずに青色申告ができるようにしておきます。

青色申告では、複式簿記をして申告をする必要があり、開業した年の12月31日分までの所得を申告します。

最近では、インターネットでの申告「e-Tax」でも可能となっていますので便利です。

e-Taxは、インターネットで国税に関する申告や納税、申請・届出などの手続ができるシステムです。

引用:国税庁「確定申告特集」

また、青色申告も一部の書類は送付しなければなりませんが、e-Taxで可能です。

そして、その後に確定した税金を金融機関に支払います。

- 所得税及び復興特別所得税:3月15日までに

- 消費税及び地方消費税(2年目~):3月31日までに

※年度によって多少の変更有

確定申告の日に税務署で払うことも可能で、期日までに申告を行わない場合は様々なペナルティ(延税になり利子が取られるなど)がありますので注意しましょう。

確定申告のための準備は1月から取り掛かる人が多数

確定申告のための準備は大変に思えますので、いつ頃から準備するのがいいのだろうとも考えますね。

多くの人が1月から取り掛かっていますし、1月頃から始めると毎日コツコツと進めていけれます。

ですので、開業した日~その年の12月31日までが申告する年度になりますので、1月になったらまとめるのがおすすめです。

会計ソフトで毎月帳簿付けをしていると、面倒だと言われる青色申告も確定申告の時期でも楽です。

確定申告書Bや青色申告決算書、各種控除関係の書類、経費となる領収書はもちろん、生命保険料控除所名所、国民年金の証明書、国民健康保険の領収書なども準備します。

個人事業主の消費税に関する課税は3年目以降~

売上が1,000万円を超えた場合に消費税を申告する必要がありますが、1年目は免除事業者となります。

消費税では、その課税期間に係る基準期間における課税売上高が1,000万円以下の事業者は、納税の義務が免除されます。

<省略>

新たに設立された法人については、設立1期目及び2期目の基準期間はありませんので、原則として納税義務が免除されます。

しかし、基準期間のない事業年度であってもその事業年度の開始の日における資本金の額又は出資の金額が、1,000万円以上である場合や特定新規設立法人に該当する場合は、納税義務は免除されません。

引用:国税庁「納税義務の免除」

開業してから2年目の年に消費税の申告の対象(前年度分)となりますので、開業当初は気にしなくていいでしょう。

例外を除いて開業後3年目以降でないと課税されないようになっています。

消費税の申告と納付の期限は、翌年の1月1日~3月31日までで確定申告よりも少し長い期間となり期間が重なりますので、対象となった場合は一緒にやるといいでしょう。

個人事業主が起業前(後)に必要なもののまとめ

個人事業主として起業する場合に、必要なものは様々ありますので、計画的に必要なものを準備していくことが大切です。

特に開業前6ヵ月前といった所から実際の開業準備が始まりますので、店舗を取得する3ヶ月くらい前までには自己資金を元に開業資金をしっかり貯めておくことが必要です。

また、店舗での開業には実際に必要なものが様々ありますので、リストアップをしておくことが大切です。

さらに開業前には必要な届けや書類もあり、飲食店では食品衛生責任者の資格取得や保健所の営業許可申請、そして全ての事業で開業届が必要ですので忘れないようにします。

開業後も確定申告がありますので、しっかり会計ソフトなどで入力を欠かさないようにしておきましょう。