飲食店を起業・開業しようとしているあなたは、どのくらいの資金を用意出来ているでしょうか。

飲食店を起業するにあたり資金調達はとても大事な問題です。

必要な資金を全て用意できないと理由から、計画を変更して飲食店の開業を目指す人もいるかもしれませんが、最初の段階で事業計画が大きく変わってしまうと、成功率が低くなる可能性もあります。

本記事では、飲食店の開業を目指しているものの資金が不足しているという人に向けて、融資を受けるメリットやリスク、おすすめの融資先や融資以外の資金調達方法を紹介していきます。

飲食店起業でのお金に関する様々な問題をしっかりと解決していきましょう。

飲食店を起業(開業)する際に融資を受けるメリット

飲食店を起業・開業するためには、ある程度まとまった資金が必要です。

必要な費用を全て自己資金でまかなえない場合には、融資を受けることになります。

そこで、まずは飲食店を起業・開業する際に融資を受けるメリットを見ていきましょう。

計画通り飲食店を起業できる

起業する際に融資を受けることで「計画通りに飲食店を開業できる」というメリットがあります。

日本政策金融公庫が2017年に実施した調査によると、様々な業種を含めて、開業するとき資金調達の方法は、自己資金と金融機関からの借り入れがメインという結果が出ています。

- 金融機関からの借入:平均891万円

- 自己資金:平均287万円

最近は、開業資金が減少傾向にあると言われており、実際に500万円未満の資金で開業する人が全体の37.4%となっています。

しかし、これは飲食店だけのデータではないので、あなたが飲食店を開業する場合には、必要な費用に合わせて資金を調達しなければならないでしょう。

飲食店起業の場合には、開業の段階で多くのお金をかける人もいれば、できるだけ費用を抑えて開業する人もいます。

そして、多くのお金をかけたいと思っても資金が不足している場合には、融資という選択肢があります。

資金不足の状態で融資という選択肢を選ぶことができなければ、計画が頓挫したり、変更を余儀なくされてしまうでしょう。

また、お金が貯まるまで待つのであれば、相当な期間を要する可能性があります。

融資は、飲食店起業を資金不足の状態でも計画的に進めるための効果的な手段と言えます。

飲食店を起業(開業)する際に融資を受けるリスクとは

飲食店を起業する際に十分な自己資金があれば融資を受ける必要はありませんが、融資を受けることで資金に余裕を持って起業することもできます。

しかし、融資を受けるということは借金をするということなので、借り入れる金額が多ければ多いほど良いということではないのです。

ここからは、飲食店を起業する際に融資を受けるリスクについて見ていきましょう。

借りすぎはリスクが高い

融資を受ける際には「できるだけ多く借り入れたい」という気持ちが生まれることもありますが、必要以上に融資を受けてしまうのは非常にハイリスクなことです。

飲食店起業で融資の相談をする人の中には、最初の段階で1,000万円〜2,000万円の高額融資を希望する人が非常に多くいます。

「飲食店を起業するために絶対に2,000万円が必要」という人が多くいますが、事業計画を細かくチェックすると、実際には希望額の半分程度の資金で起業できるケースもたくさんあるのです。

融資を受ける際には、開業にかかる資金をしっかりと精査し、必要以上に借りないという気持ちを持ちましょう。

また、必要な資金については、必要な根拠を明確に示すことができる資料をしっかりと用意しておくことも大切です。

最初から高額融資を受けるのは難しい

飲食店起業のために融資を受ける際に「絶対に2,000万円が必要」という気持ちでは、審査に通過することは難しいかもしれません。

どうしても高額融資を受けたい場合には、開業して決算書の内容がよくなった段階で申請するのがおすすめです。

開業に必要な資金をしっかりと精査した上で、どうしても高額融資が必要という場合もありますが、開業前の段階で高額融資を受けることは難しいのが実情です。

どうしても多額の資金が必要という場合には、1社からの融資を頼るのではなく、複数の金融機関から借りることを検討する必要があります。

自己資金ゼロで全額融資を受けるのは不可能

飲食店起業で融資を受ける場合に最も利用率が高いのは「日本政策金融公庫」です。

しかし、日本政策金融公庫は自己資金で不足している部分を補うための融資を行っている機関なので、自己資金がゼロの場合には融資を受けることはできません。

そもそも、起業に必要な資金を全て融資でまなかおうという気持ちでは、起業を成功させるのは難しいでしょう。

飲食店起業を目指すのであれば、必要な資金をできるだけ自分で用意するというモチベーションが大切です。

ただし、下記のような場合には例外もあります。

- 解約返戻金がある保険に加入しており、その契約書を提出できるケース

- 配偶者に貯金があり、通帳を提出することができるケース

- 家族からの贈与を受けることができ、通帳で確認出来るケース

50万円程度では自己資金と見なされない

飲食店起業にあたって「50万円はなんとか用意できた」という人もいます。

しかし、50万円程度の資金では、残念ながら自己資金として見なされない場合がほとんどです。

飲食店起業を目指すのであれば、最低でも100万円程度の自己資金は用意するようにしましょう。

100万円の自己資金が用意できれば、決して多い額ではありませんが融資に通る可能性も出てきます。

ただし、融資を受ける場合には、リボ払いやカードローンなどの残債がないということも条件になって来ます。

また、消費者金融などで借金をして延滞を繰り返すと信用情報に傷がついてしまうことになるため、融資を受けることができない可能性があります。

少ない自己資金で融資を受けたいと思っているのであれば、しっかりと条件を整えた上で、事業計画書も入念に準備しましょう。

事業計画が素晴らしいと判断されれば、自己資金が少なくても審査を通る可能性があります。

同じ業種での経験がある場合も評価の対象です。

フランチャイズでも自己資金は必要

フランチャイズの飲食店で起業しようと考えている人も少なくありません。

フランチャイズは、飲食店起業のノウハウをあらかじめ提供してくれるので、自己資金がなくても楽に成功できると思っている人もいます。

しかし、フランチャイズの場合は平均で300~500万円以上の自己資金が必要です。

この資金を用意するために、日本政策金融公庫で融資を受けたいと考える人もいますが、日本政策金融公庫はフランチャイズオーナーへの事業融資はしていないので注意しましょう。

フランチャイズの飲食店で起業したいと考えている場合には、自己資金を用意するか、日本政策金融公庫以外の金融機関からの借り入れをするか考える必要があります。

飲食店を起業(開業)する際におすすめの融資先

ここからは、飲食店を起業する際におすすめの融資先を紹介していきます。

日本政策金融公庫

画像参照:日本政策金融公庫

飲食店起業で多くの人たちが融資先として考えているのが「日本政策金融公庫」です。

日本政策金融公庫には、他の金融機関よりも低金利で融資を受けることができるというメリットがあります。

2019年1月17日時点での金利は、無担保で2.06%~2.55%となっています。

中小企業経営力強化資金

日本政策金融公庫の「中小企業経営力強化資金」は、創業時に無担保・無保証人、低金利で融資を受けることができる制度です。

中小企業経営力強化資金を利用するためには、「認定支援機関」を通して日本政策金融公庫に申込みする必要があります。

中小企業経営力強化資金は、1.16%~2.55%程度の低金利で融資を受けられるのがメリットです。

「新創業融資制度」という選択肢もありますが、やっぱり金利に違いがあります。

中小企業経営力強化資金は、創業支援貸付利率特例制度の適用ができるので、さらに金利を0.2%下げることができます。

無担保で利用できる点もメリットですが、不動産の担保をつけると金利を0.2%~1%下げることができます。

また、保証人は不要です。

開業時から利用することができ、創業後の運転資金として使うこともできます。

日本政策金融公庫の本店で申し込みした場合の創業時に利用できる上限額は下記の通りです。

- 新創業融資制度:融資限度額3,000万円

- 中小企業経営力強化資金:融資限度額7,200万円

日本政策金融公庫の各支店で申し込みした場合の創業時に利用できる上限額は下記の通りです。

- 新創業融資制度:融資限度額1,000万円

- 中小企業経営力強化資金:融資限度額2,000万円

中小企業経営力強化資金を利用するためには、経済産業省の認定した税理士などの機関を通す必要があります。

税理士事務所は認定支援機関としての税理士とそれ以外の税理士がありますが、国で認められた公的機関である認定支援機関の税理士に依頼する方が安心でしょう。

認定支援機関の税理士も様々なので、しっかりとリサーチして融資実績を多く持っている税理士を選ぶのがおすすめです。

飲食店を起業(開業)した後に利用できる融資先

飲食店を起業することはできても、継続していくのは難しいものです。

半年から1年程度は利益がでないこともあります。

店舗を借りている場合やスタッフを雇っている場合には、利益がでなくても毎月の固定費が発生するため、いろいろな不安がつきまとうものです。

なかなか利益が出ず、運営資金が不足してしまった場合には、融資を利用する人も多くいます。

ここでは、飲食店を起業した後に利用できる融資先を紹介していきます。

保証協会保証付き融資

信用保証協会が保証をしている融資は「保証付融資」と呼ばれています。 「保証付融資」では、万が一、借主の返済が滞った場合に、借主に代わって信用保証協会が金融機関に「立て替え払い」を行います。 なお、保証をご利用いただく対価として、中小企業・小規模事業者の皆さまに所定の信用保証料をお支払いいただきます。

まず1つ目は「保証協会保証付き融資」という選択肢です。

日本政策金融公庫という機関とは別に「信用保証協会」という機関があります。

信用保証協会は、金融機関から融資を受けたい起業家に対して「保証」を提供する機関です。

日本政策金融公庫で融資を受けた人たちは、審査を通過した後に直接融資を受けることができますが、 信用保証協会の場合は、金融機関が求める「保証」を提供して保証料を受け取り、融資自体は銀行などの金融機関が行います。

信用保証協会から保証を受けることで、金融機関から融資を受けることができるようになるのです。

日本政策金融公庫は、開業前に融資を受けることができますが、保証協会保証付き融資は、飲食店開業後の融資となります。

保証協会保証付き融資は、銀行から直接融資を受けるよりも相対して金利が低く設定されています。

返済中固定金利設定で、金利変動のデメリットもなく、長期間でも借り入れできるメリットがあります。

担保を設定することができれば、更に低い金利で融資を受けることも可能です。

飲食店を起業(開業)する際に融資以外でできる資金調達とは

ここまでは、飲食店を起業する際に融資を受けるメリットやリスク、おすすめの融資先について紹介してきましたが、融資以外にも資金調達の方法はあります。

ここからは、飲食店を起業する際に融資以外でできる資金調達の方法を見ていきましょう。

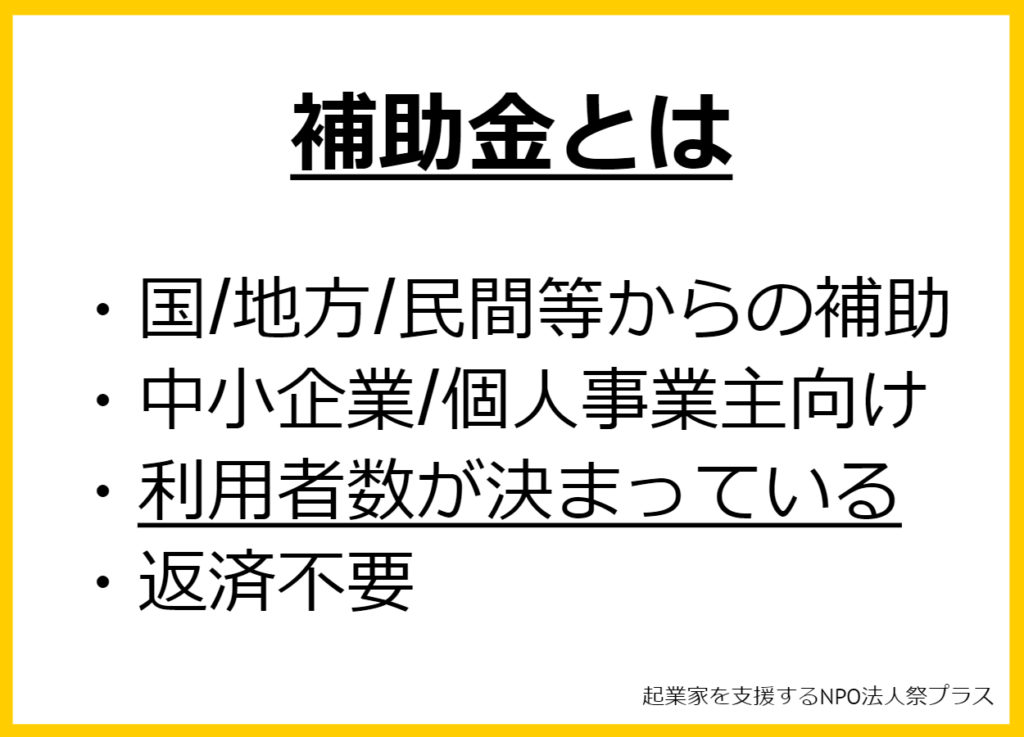

最初に紹介するのは補助金と助成金です。

補助金と助成金は原則として返済義務がないので、本記事では融資とは別ジャンルと定義しています。

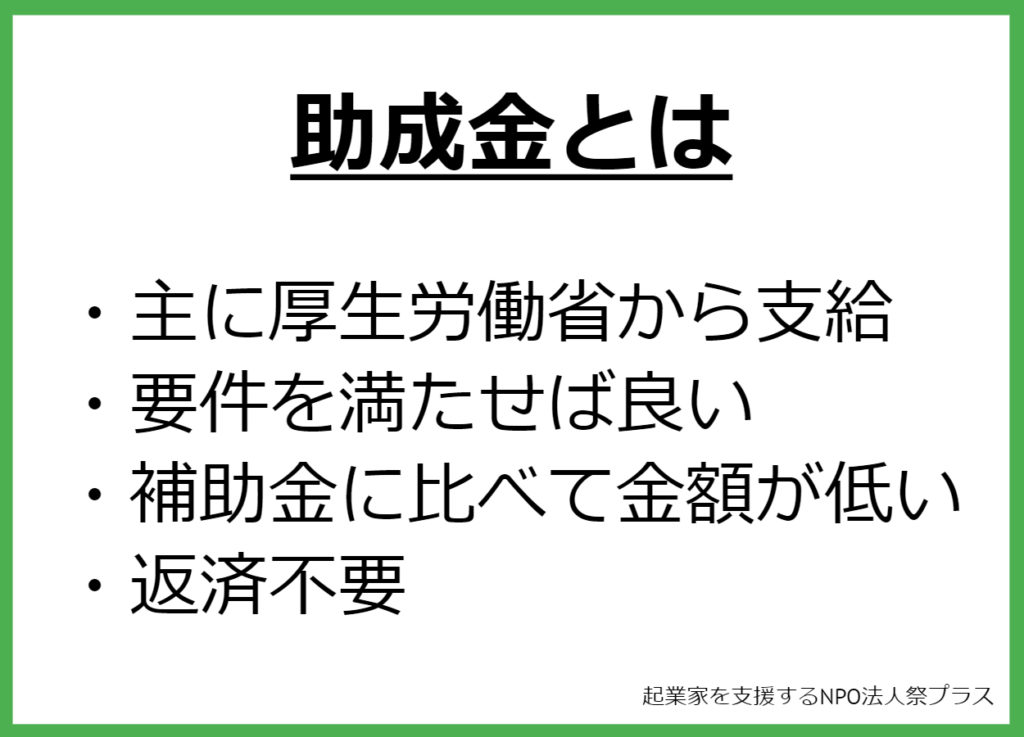

助成金を活用する

助成金の多くは厚生労働省の所管で、条件を満たした上で正しく申請すれば、誰でも受けとることが可能です。

厚生労働省の所管なので、雇用環境や労務管理を改善する内容の助成金が多くあり、労働局やハローワーク、市区町村の部署が相談窓口となっています。

個人事業をスタートする場合も対象に入れることができます。

ハードルはそれ程高くないので、年々注目度が高くなっています。

補助金を活用する

補助金の多くは、経済産業省の所管となります。

飲食店を開業する場合の相談窓口は下記の通りです。

- 経済産業局

- 資源エネルギー庁

- 特許庁

- 中小企業庁

- 商工会議所

- 商工会 など

経済産業省が管轄しているため、経済活力の向上が目的や事業の活性化のため補助するというケースが多くあります。

あらかじめ決められた申請期間に応募して、審査にパスすれば補助を受けることが可能です。

助成金の申請期間は、随時または長期間に設定されていますが、補助金の場合は申請期間が短いのが特徴です。

申請期間を過ぎてしまえば、申請の受付をしてもらうことはできないので注意してください。

また、定員人数が決まっているため申請が多いほど難易度が高くなるのも特徴です。

補助金や助成金は原則として後払いになります。

事業や運営に関わることに資金を使った後に申請して補助金や助成金を受け取るという流れになるので、開業資金の不足分を補うために利用するのは難しいのがデメリットです。

補助金や助成金は、受給までに6ヶ月~1年以上かかることもあるので注意しましょう。

ただし、補助金は法人を対象とした制度が多くあります。

例えば「創業補助金」は、はじめて事業をスタートする場合に注目して欲しい制度です。

事業承継補助金

事業承継補助金とは 事業承継補助金は、事業を引き継いだ中小企業・小規模事業者等が行う事業承継後の新しいチャレンジを国が応援する制度です。

事業承継補助金は、親などから飲食店店舗を引き継ぐ場合に、経費の一部を補助してもらうことができる制度です。

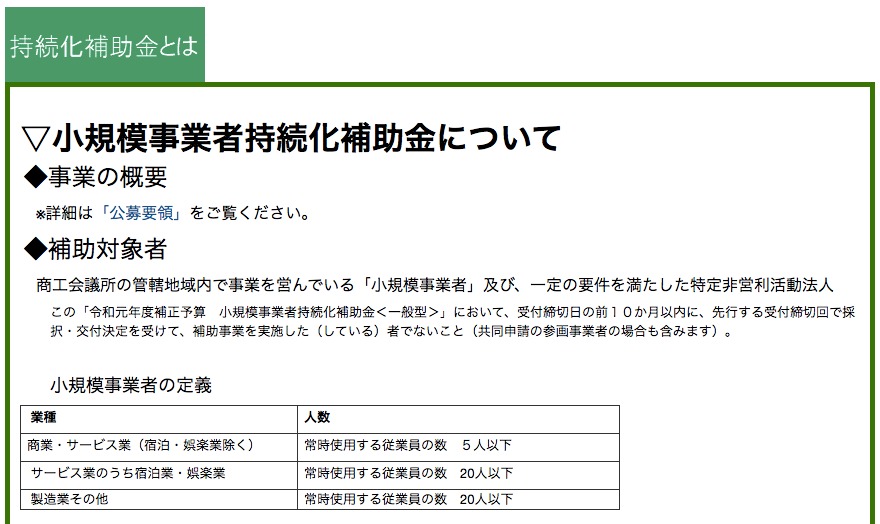

小規模事業者持続化補助金

画像参照:持続化補助金とは

小規模事業者持続化補助金は、従業員20人以下と言った規模の小さい業者を対象としている補助金です。

キャリアアップ助成金

画像参照:厚生労働省|キャリアアップ助成金

キャリアアップ助成金は、社員を雇用またはアルバイトを社員に昇格させる時などに利用できる助成金です。

飲食店を開業する場合も、人材育成のためにこのような助成金を有効的に利用することができます。

親族から借りる

飲食店を起業する場合に、親・兄妹・親戚などの親族から資金を借りるというのはよくあるケースです。

最も一般的な資金調達の方法と言えます。

金融機関の借り入れとは違い、金利を期待して貸す訳ではないので、利息や返済期日も融通してもらうことが可能です。

ただし、借りているのかもらったのか曖昧になってしまう場合もあるので、借りる場合には正しい取り決めが必要となります。

身近な人からお金を借りるということは、返済できなかった場合には人間関係が壊れてしまう可能性もあるので慎重に考えましょう。

共同経営による資金調達

共同経営とは、その名の通り、複数の経営者が対等な立場で一緒に経営する形態のことです。 お互いの足りない部分(資金や経営知識、業務スキル)などを補い合えるので、相乗効果が生まれ、事業のスタートがスムーズになる、既存事業がさらに発展するという効果が見込めます。

引用:創業手帳

飲食店を開業する場合「共同経営による資金調達」という方法もあります。

複数人が資金を出し合うことで、より多くの資金を用意することが可能です。

ただし、このような方法は、意思決定する者が多数いるため、意見が対立する可能性もあり、独断で物事を決定することができないというデメリットもあります。

クラウドファンディングを活用する

クラウドファンディングとは、不特定多数の人が通常インターネット経由で他の人々や組織に財源の提供や協力などを行うことを指す、群衆と資金調達を組み合わせた造語である。ソーシャルファンディングとも呼ばれ、日本語では「クラファン」と略されることもある。

クラウドファウンディングを活用して資金調達を行い、飲食店を起業している人もたくさんいます。

クラウドファンディングとは、インターネットを通じ、共感してくれた人たちから資金を調達するシステムです。

近年、メジャーになりつつある資金調達方法のひとつと言えます。

インターネットの普及に伴い、クラウドファンディングに対する注目度も非常に高くなっているのです。

飲食店の開業を目指している人が、事業計画やアイデアを掲載し、計画やアイデアに共感してもらうことができれば支援してもらうことができます。

支援者が利息というリターンを得ることができる融資形式の他にも、寄付形式など様々なパターンがあります。

投資家から出資してもらう

出資も融資も、資金調達の1つですが、違いは返済が必要か否か、出し手に何を返すか、にあります。 出資は、「返さなくてよい」お金で、出し手に対しては「株の値上がり益と配当」を返します。 融資は、「返さないといけない」お金で、出し手に対しては「金利」を返します。

引用:創業手帳

資金調達の選択肢として「投資家から出資してもらう」という方法もあります。

例えば、「PIZZA SLICE」は、日本では珍しい個人飲食店を法人化し、投資家から出資を受けるスタイルで開業した店舗です。

国内ではまだ少数という感じですが、飲食業への投資は海外では当たり前の手段となりつつあります。

日本ではまだ普及途上にあるため、投資家を探すのは難しいのが実情ですが、起業イベントやセミナーなどに参加して多くの人に事業計画やアイデアを知ってもらうことで、可能性が広がります。

飲食店を起業(開業)する際の融資まとめ

本記事では、飲食店を起業する際の融資を受けるメリットやリスク、おすすめの融資先や融資以外の資金調達方法を紹介してきました。

飲食店起業の資金調達方法は、自己資金と金融機関からの借り入れがメインです。

自己資金が全くない状態で、100%融資に頼って起業するのは難しいでしょう。

資金を調達する方法には、下記のように様々な方法があります。

- 日本政策金融公庫

- 中小企業経営力強化資金

- 信用保証協会

- 補助金や助成金

- 親族から借りる

- 共同経営

- クラウドファンディングを活用する

- 出資してもらう

「飲食店を起業したい」と考えているのであれば、まずは100万円以上の自己資金を用意した上で、不足分だけ融資を受けるというのが最も賢明です。

「余裕を持ちたい」という思いから、必要以上に借入をしてしまうと、毎月の返済に首が回らなくなる可能性もあるので注意しましょう。